どうも、のうみです。

株式投資において必要不可欠な知識については個人投資家の皆さんは日々切磋琢磨しながら市場の荒波を乗り越える為に学んでいるはず。

しかし、投資マインドつまりメンタルだけはコントロールしようと思っても簡単に獲得できるものではない。

私も株式投資を続けて幾つもの歓喜や恐怖に見舞われながらも、その貴重な経験によって多くの事を市場から教わりましたがメンタルは余り変化したようには思えない。

それどころか投資を始めた当時より多くの投資経験を得たことで知識に反比例するようにメンタルは脆弱になったと感じる。

だからこそメンタルが個人投資家にとって最も重要な要素だと確信する。

毎度のことですが、今回もチャート解析など複雑なことは一切語っていないので、株式投資を始めたばかりの人にも読みやすい様に専門用語もなるべく控えているつもり。

投資に関する書籍を読んでる方には、もしかしたら余り目新しいことでは無いかもしれませんが、初心に帰りメンタルについて改めて考えてみる機会なれば幸いです。

何事も起こり得るという投資の真理

何事も起こり得るという投資の真理

市場は留まること許さず絶えず変化し、全てを織り込み、だからこそ何事も起こり得るというのが投資の真理。

そのことを理解しているなら、本来リスクヘッジをしながら恐怖を感じることなく、ただ自分の判断を信じるて売買すれば良いだけ。

しかし、これは言うは易く行うは難しで喜びも恐れの感情も無く粛々と売買を行うことの難しさを投資家の皆さんは知っているはず。

株価とは唯一無二の瞬間の数値であり、市場環境や企業業績や投資家心理など多くの構成要素をまったく同じチャートで再現することなど絶対に不可能。

今回のFOMCを無風で通過する多くの予想を裏切り市場に強烈なインパクトをもたらす可能性がありますが、先々週の投稿で私と同じくキャッシュポジションを拡大した方は無傷で通過できたでしょうか?

テーパリングの予兆と利上げ前倒しの影響で、この状況ですから今後も市場の調整局面は長引く可能性は高いでしょうね。

定期的にこのサイトを観覧している個人投資家の方が一人でも救われたのなら嬉しい。

当たり前のことですが、改めて何事も起こり得るのが投資であり、そのことを想定して動かなければ大きな代償を払うことになる。

勘違いしないでほしいのですが、これは悲観的なことだと解釈しないでください。

市場は常に動く為の材料を欲しているので、その方向性はマイナスにもプラスに傾きうる可能性は如何なる状況でも内包しています。

のうみの運用報告【ありがとう、フューチャー】

のうみの運用報告【ありがとう、フューチャー】

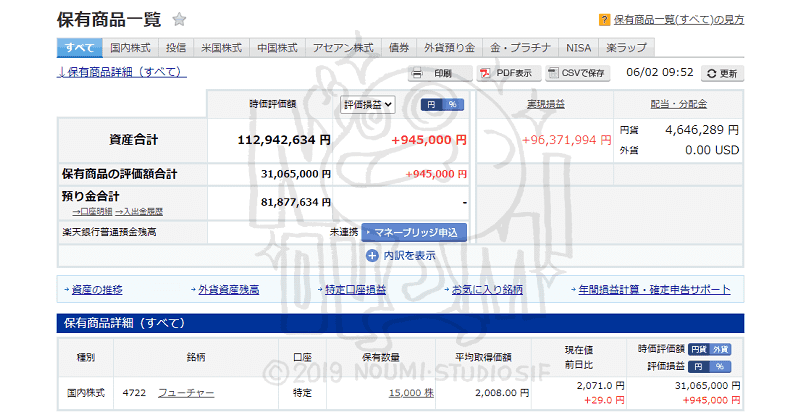

久しぶりの運用報告になりますが、ピーク時では26,000株まで膨れ上がったフューチャーでしたが2021.6.2時点で15,000株まで利確。

そして、先週の段階で年初来高値に接近したことを確認して全ての保有株を売却し手仕舞い。

余談ですが、この一ヶ月フューチャーを触ってみて感じたことがあります。

浮動株が少ないことが理由かはわかりませんが成行で大量に売買すると株価がもの凄く動きます。

一見すると株価が軽くて良いように思うかもしれませんが問題は売る時。

成行で大量に売ると板が悲鳴を上げるので慎重に小出しに指値で売却しないといけなく、かなり面倒な作業でした。

やってはいけないことですが、仮に見せ板として私がピーク時に保有していた26,000株を一斉に成り売りした場合は、市場状況によりますが恐らく気配値はストップ安の水準になると思うw

市場に流通する株式が少ない状態と短期目的の投資家の動きが活発になった場合の二つ条件が合致した場合は、ある日を境に上にも下にもボラが大きくなるリスクは高くなる。

まぁ、そんなのどの銘柄も同じやんと思うかもしれませんが、もともとボラが小さい銘柄が極端に大きくなるのは重要なチャートの転換点になるのは間違いないかと思う。

もしもフューチャーの購入を考えてる人への助言できることがあるとしたら、今の段階では長期目的で機関投資家の対象になっている気配はチャートや出来高を見る限り感じられない。

【2021.6.23追記】

誤解を招かない様に「今の段階では」という部分を強調したのにはちょっとした理由があります。

機関投資家は利益を最大化する為に巧妙な手段を使って市場に介入し特定の銘柄を育てる。

これは良く言えば銘柄育成で悪く言えば株価操縦ですが、こうした機関が介入する条件を十分にフューチャーは満たしていると思う…たぶんw

上記で語ったように出来高によっては数千万程度の資金で簡単に動く株価なら機関投資家によってもっとアクティブにゾクゾクするようなチャートを描くはず。

国内DXコンサル系企業は常にベイカレントの幻想が良くも悪くもチラつきますが、それはそれと割り切るように考えたほうが良いかな?

個別の銘柄にはそれぞれのパトロンつまり機関投資家が必ず存在し、彼らが企業の今後をどのようにイメージするかによって株価は決まるのであって、必ずしも同じような流れで株価が軌跡を描いていく訳では無いのかと。

持つリスクと持たざるリスク

持つリスクと持たざるリスク

暴落は様子見、急騰も様子見では、その後市場がどちらに動いても買い場を失い上昇相場を指を咥えて眺めるだけになり、これはこれで持たざるリスクに苦しむことになる。

投資経験を積むほどに買いに入ることに悩むことは多くなるはず。

だから前述の何事も起こりうることを理解して市場に参加すれば、本来は苦しむことなく決断できる。

株価が上がるとか下るとかを持ちうる知識で考え抜いたところで投資はゼロサムゲーム。

誰かの利益は誰かの損失なのであって、皆が儲かるゲームではない。

だから、利益を市場から享受している人は無数の投資家の屍の上に立ち、その遺志を継いで終わることの無い高みを際限なく渇望し続けることになります。

どうして終わることがないのか?投資を辞めれば良いだけじゃね?そう、思うのは投資をしたことが無い人の考え。

それを我が身をもって理解しましたが、投資で一度でも利益を得た者は、その感覚を際限なく求めて行き着く終着点は残念ながら二つしかありません。

話が脱線しましたが、市場参加者の質や量を今のチャートに完全に再現できることなど不可能。

投資家の思惑や心理だけでなく、参加者の損益状況はどうか?資金余力はあるのか?出来高はどうか?信用倍率はどうか?アルゴはどうか?地合いはどうか?

この様に無数の質と量の異なる内的そして外的相場力学によって株価は唯一無二の今という瞬間のみに具現化されていることを念頭においておかないといけない。

ある銘柄の需給のバランスを保ちながら以前の株価まで戻したからといって、仮に多くの指標から高値或いは安値だとして、その時点での市場参加者は以前とはまったく異なる集団によって構成されている。

つまり、その刻々と変化する株価に内在する参加者の思惑はまったく以前とは異なるものに変容してる。

その思惑の異なる集団によってチャートに上昇トレンドや下落トレンドを生み出すことのなるのかは相場の神にしか分かりません。

機関投資家によって巧みにトレンドの初動こそは生み出される可能性はあるものの、チャートは群集心理の感情が生み出す連続的な数値グラフに過ぎない。

だから、何度でも言いますが「何事も起こり得る」のです。

無感情に楽観、歓喜、疑念、恐怖などの感情が導く行く先を予想することこそが投資の醍醐味。

無感情に感情を読むなんてとても矛盾していますが、これこそ我々投資家が追い求める究極的な理想像なのではないでしょうか?

つまり、メンタルが揺さぶられているということがそもそも大きな誤りであり、メンタルが投資にとって最も重要な要素であると同時に本来は不要な概念。

残念なことですがこうして感情の流れを限りなく無感情に扱うって、つまりはアルゴのことですよね。

株価それ自体には意志は無いはずなのに人の感情を飲み込んで、それを原動力にして動くって私には人智を超えた崇高な存在に感じる。