どうも、のうみです。

2016年に公開されたアダム・マッケイ監督作品「マネーショート」アマプラにて絶賛配信中。(2021.3.8現在)

ジャンルはコメディの扱いになっていますが、その内容は事実に基づく社会派映画。

冒頭に出てくる厄介なのは知らないことじゃない、知らないのに知っていると思い込むことだは投資家の胸に突き刺さる言葉。

自身のポジションに有利な情報を求め客観的な視点に立てないのが投資家の性。

知ったような感覚になることは実は知らないことよりも遥かに危険だということ。

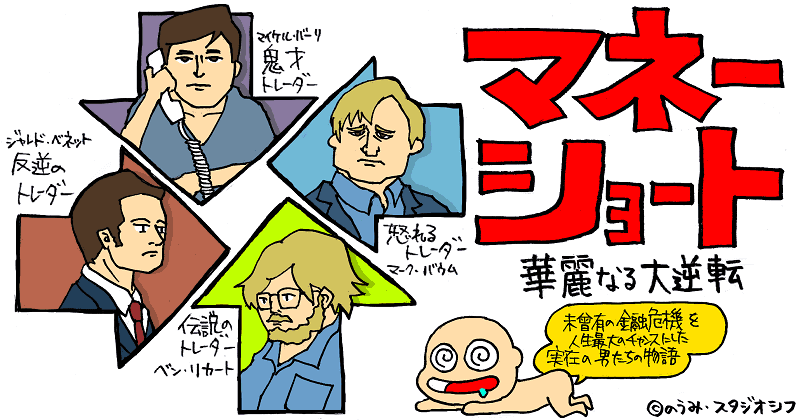

4人の立場の異なる個性派トレーダーの視点で描かれている。

金融トレーダーのマイケル・バーリ、投資会社のマーク・バウム、ドイツ銀行のジャレド・ベネット、元トレーダーのベン・リカート。

彼らが2008年の世界金融危機を逆手に取り華麗な逆転劇へ至るまでの苦悩と葛藤と知られざる物語。

この作品は随所にコメディ要素が盛り込まれていますが、幾つかの金融用語が飛び交っているので重要なキーワードについて解説。

サブプライムローン

サブプライムローンと言えばリーマンショックと切っても切れないキーワード。

簡単に言うと返済能力の低い人を対象に組まれたリスクの高い住宅ローンのこと。

返済できる可能性が低いので金利が高めに設定され、ローンで借りた資金で購入した住宅を担保にして返済源を確保。

当時のアメリカは住宅市場が高騰していたので値上がりした住宅を返済にあてることもできて、さらに売却益による利益も得られた。

最初の数年間は金利を低く設定することができるという条件もあって、低所得者の住宅購入の際にサブプライムローンの適用が拡大する。

結果として、住宅市場が崩壊し返済源となる住宅価値が下落したことで債務不履行が起こり、多くのアメリカ国民が住む家を失うことになった。

FICOスコア

FICOスコアとは5つの要素によって採点スコアの算出するアメリカの消費者信用リスクの標準尺度。

算出要素のウエイトが大きい順に返済履歴と借入残高&利用率で、この他に信用履歴の長さと利用しているクレジットの種類&構成と新規クレジットも含まれている。

性別や年齢、住所、収入、勤務先などの個人情報は採点スコアには影響しない。

収入と資産が必ずしも連動せず採点要素から外すのは、さすが自由の国アメリカ。

日本でも一部の信用調査でFICOスコアを活用する動きがある。

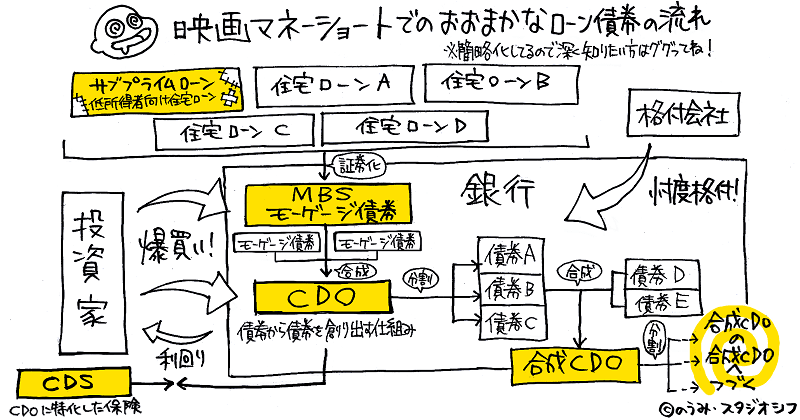

MBS【モーゲージ債】

モーゲージ債とは住宅ローン業者が銀行に対して売ったローンの権限を投資家に対して売り出す証券。

住宅ローンを担保に持つ金融商品ということで、モーゲージ債は投資家にとって高い流動性と利回りが魅力。

作中に描かれてる通り、発行初期の段階では安全性の高い不動産を対象したパッケージ債権だったけど、サブプライムローンが組み込まれたことで歯車が大きく狂い始めた。

CDO【債務担保証券】

CDOとはローンや債権、サブプライムローンを担保にして発行された証券。

合成CDOと呼ばれる金融商品【高い格付けのジャンク債】を生みだし、金融機関や機関投資家などがCDOを運用。

リーマンショックによりサブプライムローンをはじめとする担保先が破綻し、多くの投資家が損失を被ることになった。

一般的に債券とは期限や利率があらかじめ決まっているので安全な金融商品として扱われています。

作中に描かれていますが、モーゲージ債を含め格付け会社によって表面上は高い評価を獲得。

実際は銀行とズブズブの依存関係だったようです。

CDOには返済能力に乏しいサブプライムローンも含まれていたのでアメリカの住宅バブルが崩壊すると債務不履行が続出。

このCDOに付随するモーゲージ債の複雑怪奇な債券の目論見書を当時正確に理解しているのは世界にひとりだけ。

CDS【債務不履行保険】

CDSとは社債や貸付債権にかける保険のこと。

債権者や投資家が買い手となり保険料を支払い、債務不履行となった場合に効力を持ち不履行によって生じる損失を保証。

売り手は保険料を受け取る代わりに、債務不履行となった場合は損失分を支払うという仕組み。

この作品の原題「the big short」とは投資で言うところの「空売り」を表します。

つまりCDSは保険であると同時に債券の空売りを可能とした金融商品。

空売りとは簡単に言うと対象の価値が下落することで利益を得れることができる取引で、担保金を基に数倍、数十倍、条件によっては数百倍のトレードを可能とする信用取引制度。

5つのキーワードと上記の図を何となく理解しておけばマネーショートを楽しく観覧することができるはず。

住宅債権バブルの崩壊

住宅債権バブルの崩壊

サムプライムローンを組み込んだモーゲージ債、さらにそれを組み込んだCDOとそこから派生していく大量の合成CDO。

本来はモーゲージ債は信頼度の高い金融商品だったけどサムプライムローンを組み込んだことで歪な債券へと変貌していく。

銀行が顧客に売る住宅ローン債権が単純に不足していたからという、かなり利己的な理由。

2004~2006年にアメリカでは住宅価格が高騰しCDOが多くの投資家に安定性のある利回りの良い金融商品として脚光を浴びていた。

証券格付け会社のムーディーズやS&Pによる高い格付けによって安全性が保障されていたので機関投資家がそれを信用して債券を購入。

2007年の夏頃から住宅価格が下落、サムプライムローンが不良債権化。

それを組み込んでいたモーゲージ債及びCDO派生する金融商品に波及。

金融商品として信用保証失ったCDOを含むサムプライムローンが組み込まれた債券が市場では投げ売られた。

そして2008年。

債券市場から端を発した金融危機はリーマンショックという大手証券会社の破綻を皮切りにアメリカ経済を震源にして世界金融危機へと繋がることになる。

当時CODが余りに複雑になってしまっていた為に中身を知る者などいなかったけど、世界でたった一人、それを知った者がいました。

数千ページに及ぶ目論見書を読み解き、住宅市場の高騰がまやかしであることを知ったのはサイオン・キャピタルのトレーダーのマイケル。

CDOがいずれ焦げ付くことを知ったマイケルは空売りを債権でも可能にするため、ある金融証券を発行することを提案する。

当時はCDOを対象とした空売りする金融商品が存在しなかったのでゴールドマン・サックスと交渉し、CDS【債務不履行保険】を発行させた。

その額は1億ドル、さらにドイツ銀行で2億ドル、バンクオブアメリカなど大手銀行を含めて総額13億ドル。

マイケルは運用資産を託している個人投資家から反感を受けながらも最終的には総額26億9000万ドルの利益を叩き出した。

当時の混乱の最中に莫大な利益を得たのは果たして彼らだけだったのか?

諸説ありますが危険性を理解していた機関投資家も恐らく存在した。

市場が歓喜に包まれるいる絶頂期に売り逃げたトレーダー、彼らこそが決して表舞台に顔を出すことない真のアウトサイダーだと思う。

それぞれの苦悩と葛藤

それぞれの苦悩と葛藤

莫大な利益を得た彼らは歓喜に狂喜乱舞したのか?

トレーダーの立ち位置と個性が作品の中で明確に出ていたよね。

利益をひたすら追求していたマイケルは罵られ続けた個人投資家に利益を分配し、淡々と自分のスタイルを苦しみながらも最後まで突き通す。

マークは葛藤の中で最後まで悩み続け、最終的には巨額の利益を獲得。

ベンはこの金融危機の重大性を誰よりも認識していた。

彼が言っていた「失業率が1%上がれば4万人が死ぬ」はとても重い。

命が大切と言うなら経済も大切ってこと。

個人的にはジャレドは一番中立的な存在。

物語の語り手としての役割もあるからだけど。

野心剥き出しでどこか胡散臭く感じるけど、彼こそトレーダーの在るべき姿。

空売り投資家は悪い者扱いをされるけど、本来は金融システムの安全装置として生まれた仕組み。

悲しいかな人の欲望がそれを許してはくれない。

リーマンショック後に世界の金融システムに深刻なダメージを受けたけど、膨大な公的資金と時間を懸けて回復していくことになる。

恐ろしいことにCDOは、まったく別の証券として存在し債券市場で人気の金融商品として今も脚光を浴びている。

BBC制作のリーマン・ブラザーズ最後の四日間では銀行・証券会社側の視点から観ることができます。

この作品はコメディ要素はないけどリアルに事実を淡々と描いた作品。

こちらもアマプラにて配信中なので観る価値あり。(2021.3.8現在)