どうも、のうみです。

私は前回の投稿でどうしてあんなに恥ずかしい行為をしてしまったのか?

イイねやリツイートを催促したことによって投稿後から徐々に膨らんでいく羞恥心。

メンタルにボディブローを喰らったようにジワジワと効いてきた。

そんなメンタルとは関係なくケネディクスの株価は748円と749円を行ったり来たり。

株主や投資家の皆さんは退屈してるのが本心でしょうね。

この1円幅を回転させて利益を得てる方は賢い。

日経平均もダウ平均も気にしない晴れ晴れとした日々に不思議な解放感を味わっています。

ただ、他の銘柄に目がいかないと言えば嘘になる。

利益も損失も出していない状況が長いと投資家としては、この機会損失は苦痛。

今から話すことは私のケネディクスへの投資配分が完全にバレてしまうけど、それは承知の上なので気にせず読んでね。

投資家にはそれぞれの投資スタイルがある。

環境や経験そして個性によって、千差万別で恐らく独自の勝利の鉄則もあるはず。

そんな勝利の鉄則が投資経験の浅い私にもあります。

「現物買いなら、全てを捧げよ。」

こんな鉄則だから過去の痛い目にも何度か合いましたが、それを超える利益を享受し今日までどうにか投資家として生きてきた。

常に銘柄一点買いではないので誤解はしないのでほしい。

ですが本音を言うと分散投資があまり好きではありません。

リスクを分散するというのは聞こえは良いのですが、あれもこれもと浅く広くなりがちになることが嫌いで投資初心者の時にすぐ辞めました。

投資配分は基本は1銘柄のみで多くても3銘柄、つーかこれが限界。

1年以上前に投稿した株式講座で分散投資をオススメしていたとしたら、それは建前で本音は違います。

最悪の事態になっても働いていればどうにかなる、但しメンタル次第だけど。

信用取引は賢人曰く「買いは家まで売りは命まで」だから、そんな危ない全力投資するのは絶対にオススメしないし、やりたくもない。

投資スタイルの話はここまでにしてケネディクスTOBについての話に戻しますね。

もしも、今回から初めてケネディクスTOBに関する投稿を観覧する方は「初回の投稿」から順を追って観てもらえるとありがたい。

ちょっと長いけど。

【2020.12.27追記】

ケネディクスよりニュースリリースがありましたね。

「臨時株主総会招集のための基準日設定に関するお知らせ」と「マーケットリポート 4Q 2020」。

前者は読めば分かる通り、ケネディクスへのTOB成功した場合の流れについての解説。

書いてある内容を要約するとTOB応募の下限46.40%を取得した場合は2021年1月15日を基準日として議決権もつ株主によって全株取得を目的としたスクイーズアウト手続を実施。

この下限46.40%にはARA保有のケネディクス株19.34%分は含まれてはいません。

仮に臨時株主総会が行われた場合は最低でも65.74%を獲得してることになります。

「スクイーズアウト手続」とは売却に応じない株主に対して個別交渉することなく対価を金銭で払い排除すること。

これによってケネディクスの株主は大株主である「SMFLみらいパートナーズインベストメント2号株式会社(親会社は三井住友F&L)」と「ARA」のみ。

「本臨時株主総会の開催が必要となる場合に備えて、あらかじめ本臨時株主総会の招集のために必要となる基準日を設定する」と書かれている通り、このニュースは事前準備の告知。

必要な手順ですが歪んだ株主としてはちょっと気になる。

何度か過去の投稿でもケネに感じていた演出の匂いがするのは私だけでしょうか?

TOB案件に巻き込まれたのが初めてなのでTOBに関する厳守しないといけない規約のようなことがあるのかもしれませんが、この告知の発表はTOB成功後ではダメなの?

ケネディクスは正当な手続きをしているのは理解しますが、何か株主を揺さぶっているように感じる。

もう一つのマーケットリポート 4Q 2020には注目すべきことが多く書かれているので読んでみて損はない。

特に賃貸オフィスのリモートワークに関するレポートは現場を知っている人にしかわからない、生きた情報があります。

コロナ前とコロナ禍そしてコロナ後のオフィスの在り方を「変わらないこと」と「変わること」を客観的に書かれています、私見も踏まえて短く解説。

オフィス不要論は言い過ぎな面もあるが、これまで必要とされてきたオフィス面積の一部は不要となる可能性がある。

まさに、その通りですね。

だから数字に出ている様に物流に関しては好調に推移していますがオフィスは未だに先行きがはっきり見えない。

固定デスクを撤廃して社員の半数がテレワークで週一回在宅勤務をするだけでオフィス面積は1割減少してしまう。

恐ろしいことです。

特に東京のオフィス需要で1割がなくなるとしたら、その影響は計り知れません。

ですが空室率が悪化することが必ずしも賃料が下るに繋がるとは限らない。

但しテレワークやコアワークつまりリモートワークで課題となっている社員同士のコミュニケーション不足を防ぐために共用スペースを新たに設ける企業が多く、テレワーク推進した分だけオフィス需要が減るという訳ではない。

これはテレワークやコアワークをしている人ならわかるはず。

テレワークの情報共有の難しさやコアワークの愛着のある固定デスクでは無くて無機質な共有デスクでの仕事のやりずらさ。

業務を全てを在宅で共有するのは限度があると思う。

それに以前の投稿でアフターコロナではソーシャルディスタンスを確保した大規模オフィス需要が増えると考えていますが、これはコロナ終息後のかなり早い段階で答えがでる。

或いは、すでに経営に余裕がある企業はすでにその方向で動いてる可能性もある。

【2020.12.28追記】

嬉しいことに投稿にコメントを頂きました。

でも、そのコメントはこの投稿の根幹を揺るがす内容だった。

2020.12.18の段階でノムさんは手仕舞っているとのご指摘を頂きました。

それを承知の上でこの投稿を読んでね。

ノムさんはケネディクスのデジタル証券の要となる部分を握っていることは重要なので許してね。

ケネディクスが切り離すことの出来ないパートナーなので、もしかしたらこのTOBのどこかで再びひょっこりノムさんも顔を出したりするかも?

【2020.12.31追記】

ダイヤモンドオンラインにて三井住友ファイナンスグループ(FG)社長のインタビュー記事を観られた方はいるでしょうか?

週間ダイヤモンド(12/26&1/2合併号)に掲載された内容を再編集された記事ですが、このインタビューで気になる発言がありました。

三井住友FGと言えばケネディクスにTOBを仕掛けた三井住友ファイナンス&リースの親会社。

優良会員のみ全文が読めるのですが、私は会員ではないのでタイトルと前半記事のみ読みました。

タイトルは三井住友FG社長が買収意欲「資本余力は十分、コロナ終息は待たず」。

これは、三井住友系企業が行っている全ての買収案件についてのことだと思うのですが、この案件の中には間違いなくケネディクスTOBのことも含まれているはず。

資本余力は十分とは、ケネディクス株主としては心強い発言ですね。

期間延長と価格修正への布石としての意味で。

しかし、コロナ終息を待たずというの建前。

本音はコロナ禍だからこそ買収に野心的に乗り出してる。

記事の前文で銀行取引のデジタル化について語っているのも興味深い。

後半の三井住友FG社長が「買収意欲」を隠さない理由は一体何が語られてるのでしょうか?

ちょっと気になるので、週間ダイヤモンドを買って読んでみます。

次回の投稿は、このインタビュー記事についてに触れることになると思うのですが、他のことでも良いので何か気になることなどあれば下段にある掲示板にコメント頂けたら嬉しい。

のうみは結局どうするの?

のうみは結局どうするの?

数回に渡る投稿の中で私のケネディクスTOBへの対応は一貫して開示される情報を理解して柔軟に対応するだけ。

私は今後どう動くつもりなのかを濁しているようにも感じた方もいるかも?

なので今回はそこをはっきりさせておきます。

前回の投稿で言ったように、このケネディクスTOBは「もうこれで終わってもいい」という強い覚悟で行われた買収劇。

ケネディクスは成功のカタチはどうあれ必ずTOBを締結させるつもり。

少し前ならTOB失敗の予感はありましたが、今は極めて薄いと考えます。

だからこそ、私は2021.1.8のTOB応募締め切りのその日まで座して待つと誓約します。

今の段階でケネディクス株を市場で集めるのは恐らく相当難しい状況なのは出来高を見れば明らか。

やはりTOB期間延長と価格修正は必須。

過去のTOB事例を参考にすると株主心理を揺さぶりまくって締め切りギリギリにTOB期間延長と価格修正出すのが定石でしょうね。

つまり年越しは覚悟しておく必要があります。

万が一、TOBが成功したなら多少リスクがあっても私は2021.1.8以降に市場で売却します。

売り渡し請求による強制買取つまり市場外の750円での株式売却は私の場合は税制と時間のデメリットがあるようなので行いません。

749円以下なら強制買取で1円以上の利益が得れますから、TOB成功後も市場にはそれなりに買い手はいる。

強制買取に伴う身動きのとれない資金に一時的になってしまうので749円を下回るリスクは否めないでしょうね。

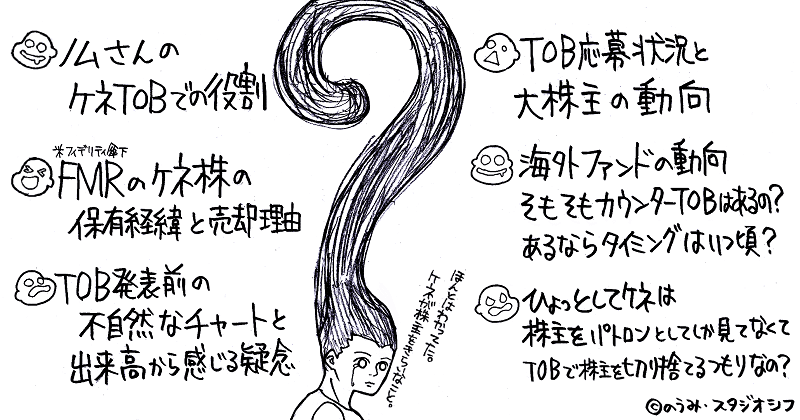

この2021.1.8以降の対応のことよりも、頭を悩ましている問題を書き起こしてみた。

どれも私が考えなくても時間が経てば、どの謎も答えが出るはずです。

ノムさんへの再考察【歴史編】

ノムさんへの再考察【歴史編】

カウンターTOB最有力候補のノムさんですが、決定打が無いので確定するのは時期尚早。

株主の中にはノムさんはTOBに絡んでこないと考えている人がきっと多くいる。

カウンターTOBを待っている大株主の一人というパターンも考えられ、今の段階では情報が少なすぎて推察することしかできません。

一転してケネディクスTOBに乗っかる可能性もあるのでホントに何でも良いからノムさんはボヤいてほしい。

国内企業だから対抗馬として軽視されてる方もいるのではないでしょうか?

しかし、今の段階で有名どころの某海外ファンドなどの名前を出すのは余りに無責任な行為。

一番、悲しいのは考えても意味がないと考えることを放棄してる投資家。

これは投資してるのにその醍醐味を知らないのともったいない。

私は間違っても良いから自分の頭で考えていたい。

ケネディクスTOBが発表されてから三井住友、ARA、DBSの絡みの記事を読んでると全てが繋がってるじゃないかと思えてしまうw

そして、ケネディクス大株主の企業やファンドを調べるほどに深みにハマっていく。

横の繋がりと縦の繋がりを追うと全部繋がってるように見えてしまう。

いつか全てを図解で解説してみたい。

少し頭が混乱してきたので、今回の投稿は野村グループのみに焦点を絞ってみようと思う。

その歴史をざっくりと割愛をして短めに解説。

関係ないと思うかもしれませんが野村の歴史を紐解くことでケネディクスTOBと不思議な縁があることがわかります。

旧野村銀行(→旧大和銀行→現りそな銀行)の証券部が急成長し、事業を分離することで野村ホールディングスを設立。

2001年に野村ホールディングスと野村證券は分割。

連結グループ名称のは2006年まで野村證券グループ(現野村グループ)。

野村が証券によって成長し事業を拡大したことが企業名にも刻まれている。

旧大和銀行と繋がりもあり大和証券と縁が深い。

バブル崩壊後の証券業界再編において住友銀行(現三井住友銀行)の提携企業として選ばれたのが当時四大証券の一つ大和証券。

1999年に住友銀行と大和証券は業務提携を発表。

しかし、大和証券は経営の主導権を住友に頑なに譲らない。

証券マンのプライドもあったのかな?

当時、住友銀行は証券部門への進出に野心的であり行員の出向させるなどしたが、業務提携では限界があり、これが後に訪れる更なる再編の伏線となる。

大和証券は『ハッスル』という掛け声で有名なのですが、恐らく当時は今よりもスポーツマン気質のバリバリの縦社会。

そこにいきなり外部から出向してきたら…どうなるか分かりますよね。

経営の舵取りが可能な証券会社を探していた三井住友ファイナンスグループ(旧住友銀行)は日興証券を買収により完全に支配下に置くことに成功し、2011年にMSBC日興証券が誕生。

この結果、用済みとなった忌み子の大和証券は切り捨てられた。

証券業界再編の黒歴史の憎しみはプライド高い証券業界において絶対に忘れることはない。

ケネディクス大株主には野村5.82%(2020.12.19時点)、大和3.38%(2020.6.30時点)が名を連ねていてケネディクスTOBの協力者の中に三井住友の名が存在する。

奇しくも、独立系の野村と大和、銀行系の三井住友という構図は胸アツじゃないですか!

もしも、この筋書きが現実化するとしたならケネディクスTOBの語り手として記録を記せる私は幸せ者。

ノムさんへの再考察【技術編】

ノムさんへの再考察【技術編】

以前の投稿でも言ったように遠くない未来の不動産アセットマネジメントの主流になる可能性を秘めたのがデジタル証券(セキュリティトークン)。

このデジタル証券のプラットフォームを開発したのが株式会社BOOSTRY。

この会社に野村グループの中枢と技術の要でもある東証1部上場の野村ホールディングス(HD)と野村総合研究所(NRI)が関わっています。

さらに12上旬に気になっていたけど投稿では触れなかった開示情報(契約締結書)があるので解説。

株式会社BOOSTRYはブロックチューン基盤「ibet」を開発し、その出資は野村HDとNRI。

出資比率は野村HDが66%、NRIが34%。

しかし2020.12.3に開示された最終契約締結書に出資に1社が加えられている。

最終的な出資比率は野村HDが56%、NRIが34%、SBIホールディングス10%となっています。

SBIと言えば国内ネット証券最大手SBI証券の親会社。

もしも、ケネディクスTOBに絡み三井住友と蜜月関係にあるのならここで選ぶべきはSMBC日興証券ではないのでしょうか?

まぁネットに特化したSBI証券にデジタル証券の真価が発揮できると考えた可能性も。

ですが、この三社がこの技術を囲いこんだのは間違いがない事実であり、ケネディクスの今後の立ち位置次第ではこの技術から生まれる利益を享受しにくい状況になるのではないかと思う。

中には利益になるなら敵にだって技術協力すると考える方もいるとは思うが、もしも味方の中に同じ業種の事業を取り扱う企業がいるとしたらどうしますか?

ノムさんへの再考察【未来編】

ノムさんへの再考察【未来編】

しつこくて申し訳ないのですが、上記のデジタル証券というか不動産デジタル証券は近い将来において不動産取引の主流になる。

不動産とフィンテック(金融と技術の造語)を融合させた不動産テックが生み出す利益は恐らく今後、国内と海外を含めて急激に増える。

海外ではすでに運用されてるという話ですが、国内では法整備の問題も含めてまだまだ試験段階なのかも?

間違ったイメージで無ければ仮に全ての不動産がデジタル証券化されたのなら暗号資産に不動産担保を付けてるようなものなのではないでしょうか?

複雑で分厚い契約書などを必要とする不動産取引において全てがデータ上で管理運用されたなら不動産流動性は劇的に変化する。

こういった夢物語を書いていると不動産の超高速取引とか夢想したくなります。

恐らく革新的な技術に付きモノでもある良い側面と悪い側面も必ず生まれる。

それが年号が令和の間に確実に発生すると考えている土地バブル、正確にいうと不動産デジタル証券バブル。

先程言った国内の法整備の問題が恐らく、このバブルを抑制する手段の一つとして考えられますが果たして上手くコントロールできるのかな?

あまりに厳しくすると流動性を阻害しますし、途中から締め付けると過去のバブルの過ちの再現することになりますから難しいところ。

それに不動産名義が瞬時に変わると若干とんでもないことが起こりそうだから、試験運用は機関投資家向けの大型物件のみとか条件付きかもね。

個人投資家に解放されて敷居が低くなるにつれて莫大な資金が流れ込むのは確実。

それと利用手段の簡素化も鍵になりますね。

スマフォで不動産を買う時代が訪れたとしたら?

クラウドファンディングのように資金を集めて簡単に不動産保有者の一人になれるとしたら?

すでに一部が始まってる気がしますが、凄い時代がやってくる予感がします。

良い時代とは言ってない。

人口が減るから土地価格が落ちると考える方は不動産を単なるの商品と思ってる?

以前の投稿で大きすぎる富を内包できる器は極めて希少と話したことを憶えている?

不動産の場合においての需要は必要とされるから生まれる需要と資産が行き場を求めてるから生まれる需要がある。

その需要を広く深く掘り起こせる革新的な技術を持つ企業が鍵を握っているのではないか?

コロナへの対策で世界の市場に資金が溢れてるから再び不動産バブルが起こるなどとバカが戯言を言っていると思っている人へ。

その通りです、人間はバカだから必ず歴史を繰り返します。

善人も悪人も、いつの世も、人は繰り返す。

膿むにあまりに長く、学ぶにあまりに短い、時の螺旋状、だからこそ好く欲し、好く発するのだろう?

ケネの牙は株主に届きうる

ケネの牙は株主に届きうる

これだけの条件と環境が整いつつあるのに、な!ん!で!このタイミングでTOBなんですか!?

株主は先が見えないからと考えを放棄するぐらいなら怒るべき。

穏やかな夜に身を任せてはいけない。株主は怒りを燃やせ、終わりゆく日に。怒れ、怒れ、消えゆく光へ。

TOBを楽しまないといけないことを一瞬忘れてました。

買収側の視点で考えると、むしろこのタイミングだからこそTOBを仕掛けている。

抗ったところで結果は同じだとしても株主(投資家)の一人として、ケネディクの仕打ちを許すの?

付き合いきれないなら市場で売って終わればいい。

この投稿をしている代償は完全に銘柄に憑りつかれていることを嫌でも再認識。

だからこそ、後世に残る記録としてケネディクTOBに関する投稿はそれなりの意味はあるのだと信じてる。

少しだけケネディクスをフォローすると私は株式投資を始めた2012年からのずっとケネを観てきました。

リーマンショックのことは体験したのでは無く、その多くはネットから知った情報。

私よりも遥かに永い付き合いの投資家の方がいらっしゃるとしたら、あの当時の凄まじいチャートを体験したことになる。

その燃え尽きた不動産の灰の時代からケネディクスはダヴィンチとクリードの屍を超えて生き残った猛者。

前の投稿でも言ったようにケネディクスに対して尊敬と畏怖の念の持ってこのTOBを観察しています。

どんな毒舌も許される定番の決まり文句になってきたけど私はケネディクスのことを決して嫌いではないのです(好きとは言ってない)。

次回の「ケネディクスTOB【感謝するぜ、株主と出会えた、これまでの全てに!】」につづく。